李婕綾 張智龍 / 採訪報導

1999年,台灣發生一場由信用卡及現金卡引發的金融危機,許多欠債者還不起錢,進而逃債、自殺,演變成社會問題。20年過去,協助債務人的民間團體卻發現,以汽機車抵押或商品買賣為包裝,提供快速、高息超額貸款的新型債務已經隱然成形。新型債務有哪些樣貌特性,以及可能帶來哪些隱患?

台灣首張現金卡 引發嚴重金融風暴?

1999年,台灣發行了第一張現金卡,也是台灣個人消費金融市場的濫觴。在這之前,一般個人除非有不動產等高價且保值的物品作為擔保,否則很難向銀行取得貸款,不過這樣的放貸機制,在比信用卡更容易申辦的現金卡發行之後已經形同虛設。

申請門檻低、貸款簡單便利的特性,讓這張台灣第一張現金卡,成為當年的神卡,而高利息、高利潤的個人消費金融,也成為台灣金融業的業務藍海。為了鼓勵借貸,各家銀行紛紛投入消金業務,在美化及包裝下,2000年到2005年,台灣信用卡流通量從1830萬張,暴增到4580萬張,開卡使用的現金卡也有380萬張。

台北律師公會債務清理委員會主委林永頌說:「當時金管會銀行局有一個統計,六個月以上最低應繳金額都繳不起的人有52萬人,大概影響上百萬的家庭。」

雙卡風暴尚未完全解套 新型態債務緊追在後!

雙卡風暴期間,不時傳出因卡債燒炭的案件。種種社會問題,也迫使行政單位對雙卡業務進行各種管制,立法單位也針對雙卡債務訂定《消費者債務清理條例》為卡債者解套。2008年消債條例上路後,長期協助卡債者的法界及學界也組織債務人成立卡債受害人自救會,持續推動修法,同時提供個案服務。

而從債務人的諮詢中,自救會也發現,債務類型正在轉變,債權人從銀行轉為租賃業者或融資公司。輔仁大學社會科學院副院長吳宗昇說:「2021到2022年,每個月來自救會諮詢的人,都會有一、兩個是商品貸或是車貸。」

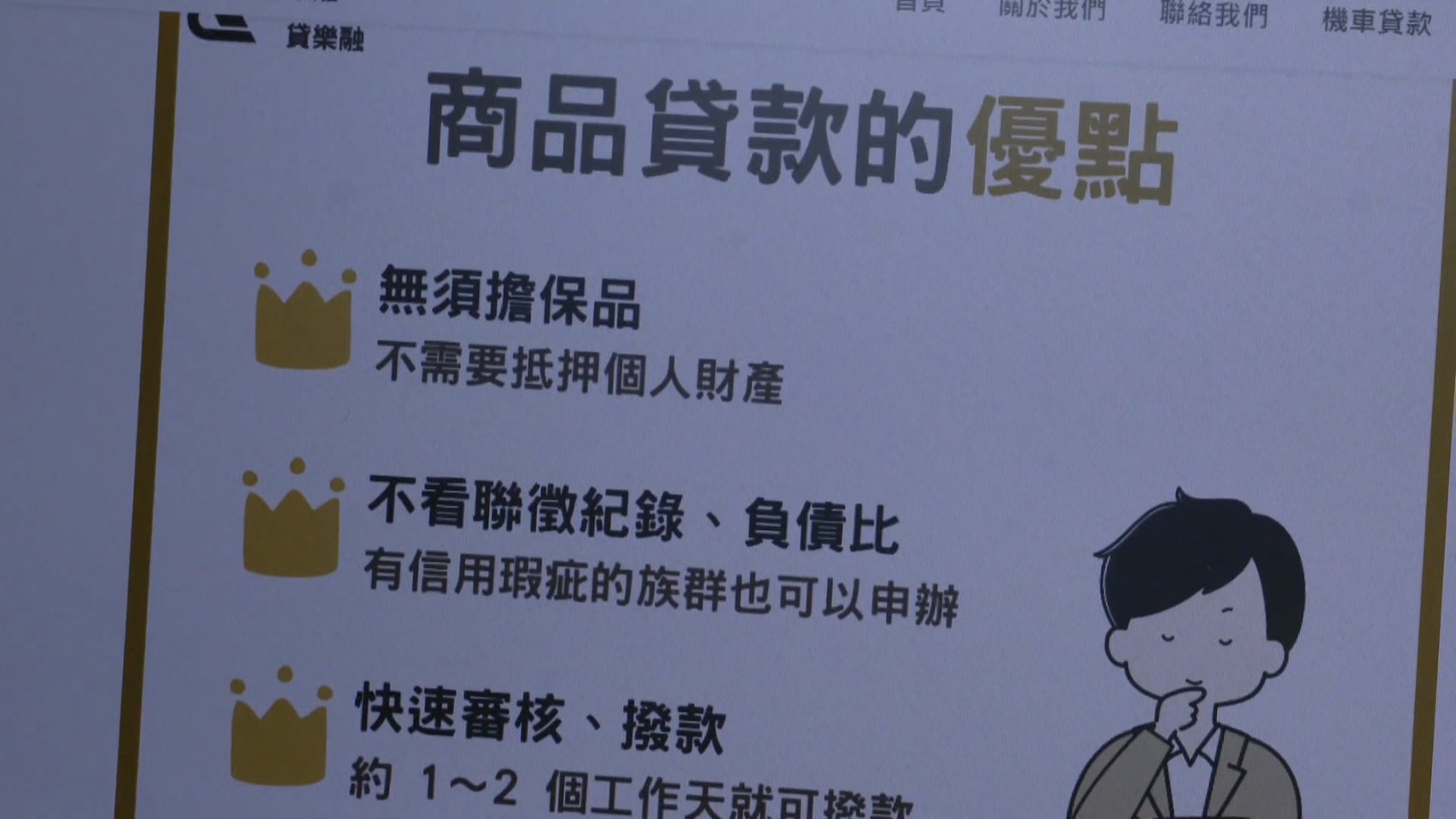

而吳宗昇也提到,這樣的新型態債務有四項特點。首先是「以買賣為包裝」,從原來的無擔保債務變成擔保債務,擔保品通常是汽車或是商品貸;再來是「超額貸款」,原本市價只有一萬元的商品,卻可以借到三十萬,導致嚴重的超貸;不只這樣,便利快速的形式也很吸引人,隨時隨地、一通電話就可以借錢;但同時,這樣的債務隱形成本也非常高,不只利率高,還要負擔各式各樣的手續費。

新型債務遊走灰色地帶 有法可管嗎?

民眾在借貸的過程中,也常遇到不合理的條件,經營養雞場的黃大姐就是一個案例。因為要籌措農場開設初期的資金,黃大姐成為當鋪、融資公司的往來客戶,而他的第一筆借貸,擔保品只有一台車。

黃大姐說:「融資公司還講說,你這台車價值就不只四萬!你可以借十萬、十二萬,我們都可以借你,不要借那麼少啦!」即使融資業者鼓勵提高借貸金額,然而初期費用卻令黃大姐卻步,而後續的利息更是驚人。

隨著養雞場收入逐漸穩定,黃大姐的債務也開始減輕,然而回顧借貸過程中的種種不對等,黃大姐卻有無法分說的矛盾。他說:「這些條件是在借錢的時候就知道的,但是當你在親戚朋友之間,找不到可以協助你的人的時候,最後的選擇就只剩下融資、當鋪、地下錢莊。」

新型態的借貸,遊走在經濟行為與放款行為的灰色地帶,不但難以界定法律管轄權,也不適用為減緩債務而設立的消債條例。輔仁大學社會科學院副院長吳宗昇說:「有擔保債務就不能進到《消費者債務清理條例》,所以也就不能用現在卡債的方式處理,這時候資產管理公司就可以用壓力很強的方式去討債。」為了避免重演20年前的雙卡風暴,法界人士集結起來研擬草案,逐條討論法條內容。這部研擬中的《融資業法》,是要讓處在灰色地帶的新型態借貸行為可以被清楚規範。

在新型債務形成風暴前,透過立法進行規範也更刻不容緩,法界指出,希望民間版草案完成後,行政或立法單位也能提出相關版本,以公聽會的形式凝聚共識,同時期待今年年底可以三讀,讓新型借貸有法可管。

黃郁婷/編輯